|

对于P2P平台来说,所对应的支付产品比较特殊,很多刚刚入行或者从其他领域转过来的产品经理可能会不太适应。对于P2P平台来说,从野蛮生长到如今依据『824』依法合规整改进行时的整个阶段,一共有三种(主流)支付产品在P2P平台上存在。我们把它们称之为P2P网贷平台支付的三种(主要)模式 1.通道型模式 通道模式类似于电商平台的『第三方平台支付产品』,P2P平台在第三方支付公司开设一个商户账户。用户想要在P2P平台投资就需要先进行充值。在这种模式下,第三方支付公司仅对资金的划拨做中介管理,一切资金划拨的指令来自于P2P平台。P2P平台可以触碰到用户资金,存在挪用用户资金的可能。同时,用户资金全部归集于商户账户,P2P平台自己完成信息流和资金流的匹配,有形成『资金池』的风险。如图:

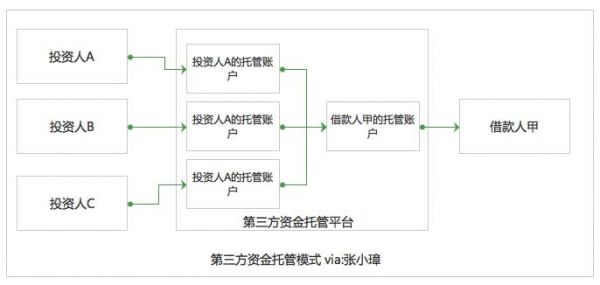

2.第三方支付资金托管模式 『哪里有需求,哪里就有市场』,随着通道模式暴露出来的资金池问题越来越严重,一些第三方支付平台开始推出了『资金托管』服务。在此模式下,用户(投资人和借款人)需在第三方支付机构虚拟二级账户,每个独立账户都是独立的,投资人先把钱充到其在第三方支付上的账户里,当进行投资交易时,第三方支付把投资人的钱直接拨到借款人账户,用户的资金全程由第三方支付负责托管,并开设独立专用账户,实现专款专用,与平台自由资金完成分离,避免资金池的风险。

3.银行存管模式 根据8.24《网络借贷信息中介机构业务活动管理暂行办法》(以下简称『暂行办法』)的规定:网络借贷信息中介机构应当实行自身资金与出借人和借款人资金的隔离管理,并选择符合条件的银行业金融机构作为出借人与借款人的资金存管机构。因此,银行存管成了『合规』的唯一选择。 银行存管的方式上和第三方支付资金托管模式很像:由银行管理资金,平台管理交易,做到资金与交易的分离,使得平台无法直接接触资金,避免客户资金被直接挪用。目前开展存管业务的都是一些地方城商行,比如浙江银行、厦门银行 、华兴银行等。至于国有大行,建行广东分行已经宣布开始试水存管,但是截止目前还没看到哪家平台上线建行的存管。这里要注意的是:目前市场是存在着『联合存管』、『嵌入式存管』和『直接存管』三种模式,根据《暂行办法》及《网络借贷资金存管业务指引》的要求,只有『直接存管』是符合规定的,其他两种都面临整改的可能。 除了这三种主要的支付模式,还存在着一些其他的被我称为『过渡式』的支付模式,比如: 4.『通道模式』向『第三方托管模式』过渡下的『分账模式』 平台在第三方支付上不能开设唯一的资金池帐户,取而代之的是一个结算帐户(主账户)。结算帐户下所有借款人和投资人,以及平台本身的服务费收入等都对应有一个子帐户,是一个大的帐户体系。此模式下,这个账户的所有人仍然属于平台自己,投资者的资金还是会流到这个平台开的专有账户里,仍然有挪用资金的可能性。 5.不太合规的『存管模式』:『联合存管』、『嵌入式存管』 『联合存管』模式也就是我们常说的『大账户』模式,即银行、支付公司、平台签署三方协议,第三方支付公司帮平台在银行多开了一个企业的对公账户,平台的存管账户的调配权并不在银行,依然在第三方支付,银行起不到“存管”作用,这也就是为什么此种模式会在《暂行办法》被否定的原因。该种模式属于政策要求下的初期产物,一方面,支付公司顺应政策要求来与银行实施该存管业务,一方面又不希望自己掌握的用户数据及资金账户直接交给银行,毕竟也是付出颇多才攻下的早期的第三方托管业务,平台一家家谈回来着实不易,再加上后期维护优化,才有了优于银行系统的产品体验。银行方面,除技术问题外,政策尚未完全明朗的时候也不希望过多承担其中风险,再者,平台数量也多,单靠一己之力,存管推进相对麻烦不少。 目前上线银行存管的平台有少部分是该种存管模式,区别联合存管与其他存管方式比较直接的一个方式就是可以看看充值过程中,短信的发送方是第三方支付还是存管银行。不过此类均为《暂行办法》出台之前接入的,银行及第三方也在对该种模式进行优化与调整,相信很快就有符合政策要求的改进。 (责任编辑:admin) |