|

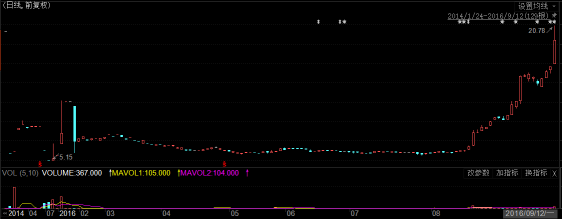

泰达新材收购的这家空壳公司,成立时间仅有2个月,注册资本约为800万。而且对于泰达新材1000万的受让价格,公司方面也只简单披露了50万的现金注册资本到位,另外的950万去了哪里,公司却只字未提。 今日,证监会创业板发审会2017年第62次会议召开,其中,来自新三板的泰达新材首发遭否,成为新三板史上第2家上会被否的企业。 泰达新材虽然登陆创业板未果,但公司自2016年9月30日正式排队IPO,截至今日首发上会仅耗时10个月时间,也刷新了今年新三板企业IPO排队时间的记录。 泰达新材成立于1999年11月22日,主要从事重芳烃氧化系列产品研究、开发、制造、销售和进出口贸易,主要产品为偏苯三酸酐(简称TMA),是国内目前少数能够工业化生产均苯三甲酸的企业。公司自2014年1月4日挂牌新三板,并于2016年2月16日转为做市转让,直到其排队IPO。 142名集邮党希望落空 自2016年8月份开始,由于IPO预期的临近,泰达新材开始受到新三板集邮党的追捧。 8月15日,泰达新材召开股东大会审议了关于在创业板上市的相关议案,此后便一发不可收拾,公司股价从6.44元一路飙升至19.10元,不足一个月时间股价翻了3倍。

据招股说明书显示,在挂牌新三板之前,公司股东人数为9名。而在去年申报IPO停牌前,公司股东人数已经上升到171名,这意味着公司在挂牌新三板后共增加了162名股东,其中有142名外部股东是在进入上市辅导后进场的。 据犀牛君不完全统计,在泰达新材停牌前,这142名集邮党就已经平均浮盈超过1倍。 值得注意的是,资料显示,柯伯成、柯伯留两兄弟为泰达新材实控人,在IPO之前,两人持有公司股份比例从2015年年末的50.70%增加到停牌前的54.37%,期间共增持了约160万股。其中柯伯成在这波上涨行情中就共增持了3.2万股,占区间总成交额约7%,是这波上涨的主要推动力之一。 此外,在2016年年报中,一位名为张季芳的个人投资者赫然出现在公司前十大股东之列。据公开资料推断,该名投资者在泰达新材转做市期间共买入公司股票67.5万股,目前持有股票市值为1289万。 不得不说,上述两位公司实控人及这位神秘的投资者可能真的对公司上创业板的信心很大,但是他们的这种希望,却注定要落空。 毛利率、高管薪酬偏低,或为粉饰利润之举? 犀牛君早先就注意到,在此前证监对泰达新材的反馈意见中,就曾要求保荐机构及会计师核查并发表明确意见: “报告期内发行人毛利率分别为1.56%、23.31%、25.28%和27.46%,毛利率波动较大且逐年递增,同行业可比上市公司的毛利率波动与发行人存在较大差异。请发行人补充说明:(1)报告期内产品的定价机制,公司产品价格与行业产品价格变化趋势是否一致,并结合不同产品的单价及变化、客户构成、产品差异等因素详细说明产品毛利率变动较大的原因,分析毛利率变化与产品售价、成本变动之间的匹配性;(2)选取同行业上市公司的依据、范围,说明可比上市公司的选取是否全面,同行业可比上市公司的毛利率波动与发行人存在较大差异的原因及合理性;(3)2015年及2016年上半年在主要原材料偏三甲苯和冰醋酸均价大幅下降的情况下,公司主要产品偏苯三酸酐及均苯三甲酸销售均价下降比例不一致且差异较大的原因及合理性。” 资料显示,作为泰达新材核心产品的偏苯三酸酐,2014年-2016年的销售毛利率为22.86%、26.67%和31.91%,而同行业平均水平则为24.40%、30.65%、34.35%,产品毛利率低于行业平均值的2-4个百分点。 另一方面,据招股说明书显示,报告期内公司的偏苯三酸酐的销售单价分别为1.46万元、1.47万元、1.15万元每吨,分别低于市场平均价格276元、844元、925元每吨。 毛利率一直低于平均水平,产品销售单价与市场平均价格的差距也在不断扩大。这就不禁引人猜想:一方面泰达新材在同行业竞争中可能处于相对劣势;另一方面,公司是否有意压低产品价格来占据更多的市场份额,从而提升业绩。 巧的是,据公司年报显示,2014年-2016年,公司净利润分别为1956万、2850万和3483万,2016年刚好达到“创业板门槛”的3000万利润。 犀牛君还注意到,泰达新材的薪资构成也颇为可疑。资料显示,2014年-2016年,公司董监高的年总薪酬分别为49.83万、56.82万、61.68万元。 以2016年为例,除去2位离职的董事和监事,在职的12名董监高年平均薪酬为5.14万元,最高也仅有7.62万,平均每人月薪仅有4000余元。 (责任编辑:admin) |