|

○ 落实规范的文本。在公司批量的发出期权计划或者说给股权的时候,员工可以尽可能的跟公司去拿到这个文本。很多时候公司并不给员工提供这种文本,这样还是有一定风险的。 ○ 可以接受间接持股架构。对于公司来说,如果当员工提出要求在公司直接持股,马上就办理工商变更登记,这也不是一个现实可实现的方法。这种时候员工可以接受间接持股。但前提是协议要把一些基本东西是要写清楚的。 雷区:股权安排的三大硬伤

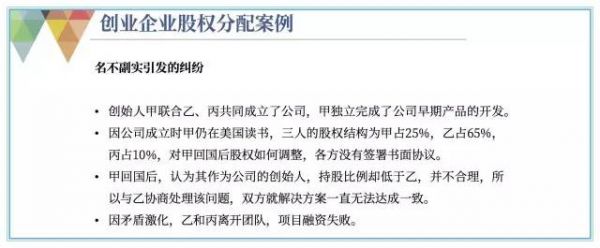

虽然股权安排有很多种方式,但最好避开这三大硬伤:过于分散、过于平均、名不副实。 ○ 过于分散。例如我们在拿到一些公司的基本材料时发现,公司有十几个股东甚至更多。如果这种情况发生在公司已经融资融到C轮D轮时属于正常。但有些公司处在天使轮,甚至是在公司非常早期的时候就有很多的股东,而且股东有个人、有机构,这种情况下对一个创业公司做大来说是比较的困难的。 一方面,《公司法》对小股东有一些保护。在公司做决策签署文件时就可能会出现僵化的局面。虽然小股东手里的股份非常少,但很多事情上仍然要征得他们的同意。如果一些小股东采用不签字或是其他不配合的手段来讹诈大股东时,可能导致局面僵化。 另一方面,公司的股东比较多时,沟通协调成本会增加,甚至会涉及到一个比较复杂的博弈局面。例如几个股东股份加在一起能够过半数,或者说在投票的时候形成优势地位就会产生很多复杂的局面。当有这种复杂局面出现时,就有诱使创业公司里的各方利益产生博弈。—但这种内斗事件出现都会影响公司的发展。所以股权设计有一个重要的原则是要减少简化博弈的局面。 ○ 过于平均。很多时候过于平均并不是公司的创始人想这样安排,恰恰是因为开始的时候大家对于各自的贡献没有办法准确的去评估,这个时候可能就形成分配股权比较平均的情况。股权分配平均,常见于创始人之间很熟悉,如老同学、老同事。在分配股权的时候常常因为面子上好看而选择平均。在公司启动初期大家容易谈成一个共识,觉得都很容易都把公司注册起来。 但之后,随着公司的不断的发展,就会暴露出较大的问题。最典型的是在公司发展过程中,每一个人能力的变化不同,对公司的贡献不同,会导致有人觉得不公平,从而引起公司内部矛盾,影响公司发展。最主要的影响是在投票决策方面,容易导致决策层面的复杂。 ○ 名不副实。这种情况涉及了很多方面,例如工商登记跟公司实际约定不符。包括公司股权上存在代持的情况,但在工商登记上没有体现出来,或者在公司刚开始注册的时候只有两个人持股,之后其他人陆陆续续的加入进来,这种情况下股权应该做一些调整。如果他们没有及时进行调整,就会出现在工商登记上只有两个股东,但实际上还有其他人持有公司股权。 名不副实在一个阶段内是可以接受的,但前提是大家一定要有书面的约定。这点是很多公司会忽视的,因为公司在一个阶段会进入高速发展的时期,进入高速发展时期以后,大家可能精力不会放在这个方面。一般情况下,公司内部可能会有一个约定,但这个约定可能不是一个非常准确的文件,容易造成大家误解。例如关于给股份的问题,这个股份是公司融资以后还是公司融资前给?这其中就会有很大的差异。 作为投资方的律师要去尽调一个公司的股权结构的时候,他们最关注的就是前面提到的这些硬伤。而这些股权的问题有可能就是最影响投资的因素。

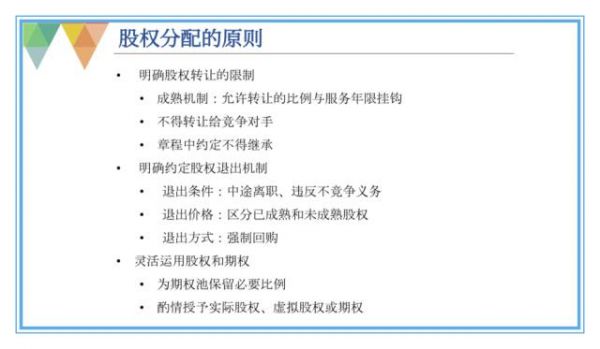

原则:股权机制的调整 股权分配有一些基本的制度,大家在实践中可以组合应用。

○ 成熟机制。所谓成熟机制或是限制股是指,创业初期创始人之间可以做一个约定在公司的服务期,如所有的创始人在公司要待满三年或者更长的时间才能拿到手里全部的股份。如果说有人半途离开了公司,没有成熟的股份,要转给其他的创始人。 (责任编辑:admin) |